Hotline: 0969 739 968

- Trang chủ

- Giới thiệu

- Dịch vụ

- Dự án

- GAS TOWER

- CÔNG TY PHÚC HẢI

- HỆ THỐNG ĐƯỜNG ỐNG, BỒN BỂ XĂNG DẦU

- GIÀN KHOAN DẦU KHÍ - CÔNG TRÌNH MỎ RỒNG VÀ ĐỒI MỒI

- ORIENT APARTMENT

- THE ERA TOWN

- TMC PLACE

- KHO VŨNG ÁNG – HÀ TĨNH

- HỆ THỐNG LỌC NƯỚC RO – CÀ MAU

- VIỆN KIỂM SÁT NHÂN DÂN CẤP CAO

- TỔNG KHO PHÂN BÓN PHÚ MỸ KCN

- TRẠM CHIẾT NẠP GAS

- TÀU AQUAMARINE GAS

- TÀU HERCULES M

- TÀU PVT HERA

- TÀU PHƯƠNG ĐÔNG STAR

- MÁY MÓC, DÂY CHUYỀN LUYỆN CAO SU

- TÒA NHÀ GAS TOWER

- TÀI SẢN TẠI TỔNG CÔNG TY CÔNG NGHIỆP - IN – BAO BÌ LIKSIN

- CONTAINER - CÔNG TY CP PV PIPE KCN

- Tin tức

- Tuyển dụng

- Liên hệ

Tỷ giá USD/VND dần ổn định, lãi suất vẫn chịu áp lực tăng

Trong tuần trước, biên bản cuộc họp của Cục Dự trữ Liên bang Mỹ (Fed) tháng 11 được công bố đã xác nhận về những rủi ro mà việc thắt chặt chính sách tiền tệ có thể gây ra đối với tăng trưởng kinh tế và ổn định tài chính cũng như tốc độ tăng lãi suất có thể chậm lại trước những rủi ro trên.

Phản ứng của thị trường trước thông tin này, công cụ khảo sát của CME Group cho thấy: có 70% khả năng Fed tăng 0,5 điểm phần trăm trong cuộc họp giữa tháng 12 và chỉ có 30% khả năng tiếp tục tăng mạnh 0,75 điểm phần trăm.

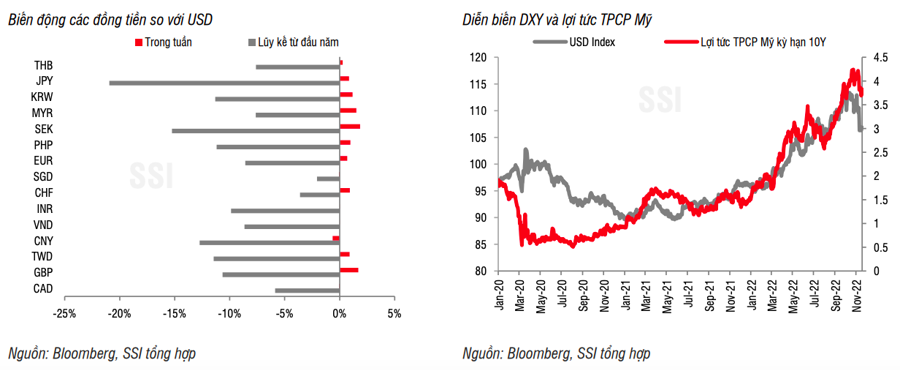

Việc kỳ vọng Fed không tăng mạnh lãi suất dẫn đến đồng USD tiếp tục hạ nhiệt trong tuần qua. Theo đó, chỉ số DXY đo sức mạnh đồng bạc xanh giảm 0,9% so với tuần trước và giảm 5,5% so với cuối tháng 10; đồng thời, các đồng tiền khác hầu như có dấu hiệu tăng so với USD.

Đối với thị trường trong nước, diễn biến tích cực từ thị trường quốc tế cùng với nguồn cung ngoại tệ khá dồi dào đến từ giải ngân FDI trong 11 tháng vẫn ở mức khả quan, đạt 19,7 tỷ USD, tăng 15,1% so với cùng kỳ, góp phần đưa tỷ giá USD/VND dần ổn định. Tỷ giá liên ngân hàng hạ nhiệt về vùng 24.800 VND. Chênh lệch giữa tỷ giá tại các ngân hàng thương mại và thị trường tự do không có nhiều sự khác biệt, khi giá USD tự do giao dịch ở vùng 24.900 VND.

Cùng với đà này, Ngân hàng Nhà nước tiếp tục có bước điều chỉnh hạ tỷ giá bán tại Sở Giao dịch lần thứ 3 trong vòng 3 tuần qua, về mức 24.840 VND.

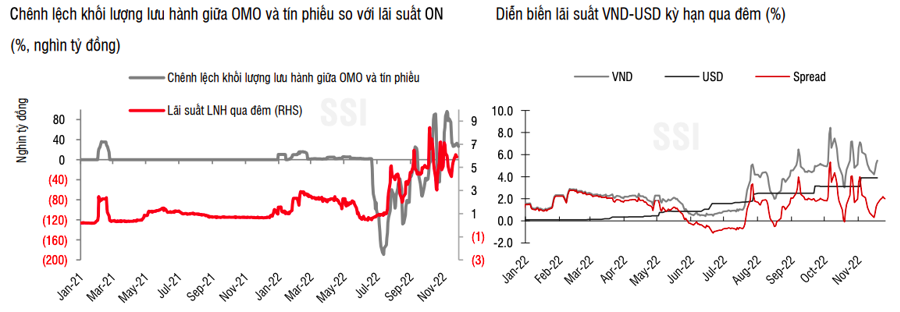

Tuy nhiên, trái với tỷ giá, lãi suất vẫn đang chịu áp lực tăng đáng kể. Trên thị trường liên ngân hàng, mặc dù trong tuần qua Ngân hàng Nhà nước bơm ròng khoảng 6,4 nghìn tỷ đồng để hỗ trợ thanh khoản nhưng lãi suất liên ngân hàng vẫn được đẩy lên mức trên 6%/năm của kỳ hạn qua đêm.

Còn trên thị trường 1, tính đến hiện tại, mức lãi suất phổ biến cho kỳ hạn trên 6 tháng ở các ngân hàng thương mại cổ phần đã được đẩy lên vùng 8,5% – 9,5%/năm. Thậm chí, mặt bằng lãi suất này còn chưa tính đến các mức khuyến mãi tăng thêm dành cho những khoản tiền gửi giá trị lớn.

Nhìn chung, lãi suất huy động đã tăng khoảng 3,5 – 4,0 điểm phần trăm so với cuối năm 2021 cho kỳ hạn trên 6 tháng và mức này cũng đã cao hơn so với thời điểm trước Covid-19.

Theo Công ty Chứng khoán SSI, mặc dù mặt bằng lãi suất cao hơn trước rất nhiều nhưng áp lực tăng vẫn khá lớn. Bởi lẽ, tính đến cuối tháng 10/2022, số liệu mới nhất về tăng trưởng tín dụng và huy động từ Ngân hàng Nhà nước vẫn chưa cho thấy sự cải thiện đáng kể trong chênh lệch huy động – tín dụng của nền kinh tế.

Ngoài ra, lãi suất cho vay cũng tăng nhưng tốc độ tăng có phần chậm hơn lãi suất huy động. Điều này là do một số ngân hàng thực hiện chủ trương của Quốc hội, Chính phủ và chỉ đạo của Ngân hàng Nhà nước về triển khai các giải pháp thúc đẩy phục hồi và phát triển nền kinh tế.

Gần đây, hai ngân hàng VCB và HDB đã công bố việc giảm lãi suất cho vay, từ 0,5% đến 3,5%/năm đối với các khoản vay VND dành cho các nhóm khách hàng doanh nghiệp và khách hàng cá nhân hiện hữu với thời gian triển khai từ ngày 1/11 - 31/12.

(Nguồn: https://vneconomy.vn/ty-gia-usd-vnd-dan-on-dinh-lai-suat-van-chiu-ap-luc-tang.htm)

Tin liên quan

- Bàn tròn Thẩm định giá

- Sức ép tăng giá thép vẫn còn

- Webinar: Tương lai ngành Thẩm định giá trong thập niên mới

- Giá xăng dầu thế giới tăng trước áp lực giá thế giới tăng mạnh

- Triển vọng giá dầu, vàng tuần 25 - 29/10

- Dự đoán về thị trường bất động sản sau đại dịch

- Doanh nghiệp vận tải và tác động của giá xăng tăng mạnh

- Thẩm định giá: Cơ hội phát triển ở Việt Nam

- Thông tin điều hành xăng dầu ngày 10/11/2021

- Thị trường ngày 13/4: Giá dầu, vàng và sắt thép đồng loạt tăng, đường cao nhất gần 5 tháng

- “Cò” cắm biển quy hoạch giả để... thổi giá đất vùng quê

- Tổng quan thị trường giá cả quý I năm 2022

- Lo lắng chuyện thanh khoản bất động sản?

- Khan hiếm nguồn cung, giá biệt thự liền kề “neo đỉnh”

- Dự báo triển vọng tăng trưởng kinh tế toàn cầu 2022 giảm

- Tranh cãi đánh thuế bất động sản: Khi nào áp dụng, có chặn được đầu cơ?

- Giá xăng dầu quay đầu giảm

- Bộ Xây dựng: Giá vật liệu xây dựng sẽ tiếp tục tăng

- Tỷ giá VND/USD tại các ngân hàng tăng mạnh

- Cổ phiếu đồng loạt tăng, VN-Index bật dậy nhưng chưa qua mốc 1.400 điểm

- Sốc: Giá nhà ở Việt Nam gấp tới... 20 lần thu nhập trung bình toàn xã hội!

- IMF: Việt Nam cần thận trọng trước áp lực lạm phát gia tăng

- World Bank: Giá năng lượng, lương thực toàn cầu sẽ tăng mạnh

- Tỷ giá USD/VND "quay đầu" sau quyết sách của FED

- Giải pháp nào để bất động sản thúc đẩy nền kinh tế phát triển?

- Giá xăng dầu lại tăng, xăng RON95 lên cao nhất lịch sử

- Chủ tịch Quốc hội: Chứng khoán quá bất thường, phải quy rõ ai chịu trách nhiệm

- Giữa mùa xây dựng, vì sao giá thép lại giảm?

- Xăng tăng gần 700 đồng, lập kỷ lục hơn 30.000 đồng/lít

- CTELG Talk kỳ 2: “Định giá sáng chế tại Việt Nam: Pháp luật và thực thi”

- Giá giảm lần thứ năm liên tiếp, thị trường thép đang dần hồi phục nhờ nhiều tín hiệu khả quan?

- Giá nông sản nội địa tăng giảm không ổn định do vẫn phụ thuộc lớn vào xuất khẩu

- Kê khai sai giá chuyển nhượng nhà đất có thể bị truy cứu hình sự

- Xăng dầu lập đỉnh, có nên trợ giá cho người dân, doanh nghiệp?

- Kiểm soát chặt các mặt hàng Nhà nước định giá, đảm bảo nguồn cung xăng dầu

- Đồng USD gần đỉnh 20 năm khiến vàng gặp khó

- Sẽ không kéo giảm giá chung cư nếu áp dụng đề xuất sở hữu có thời hạn

- Giá phân bón hạ nhiệt: Doanh nghiệp lại lo tồn kho

- Giá vàng loay hoay tìm phương hướng giữa lúc chờ tin ngân hàng trung ương

- “Bão giá” và vai trò “thuyền trưởng” của Nhà nước

- Diễn biến trái ngược về nhu cầu và giá bán trên thị trường bất động sản

- Ngăn hệ lụy từ giá xăng dầu tăng: Cắt giảm thuế đồng loạt hay hỗ trợ trực tiếp bằng tiền mặt?

- Gia hạn rà soát cuối kỳ chống bán phá giá đối với thép hình chữ H xuất xứ Trung Quốc

- "Bão" giá nguyên nhiên liệu sẽ cuốn phăng mục tiêu kiểm soát lạm phát 4%?

- Áp thuế chống bán phá giá một số sản phẩm plastic nhập khẩu

- Hạn chế đầu cơ, găm giữ đất

- Giá thép liên tục lao dốc, triển vọng cổ phiếu thép ra sao?

- Giá thuê bất động sản công nghiệp tăng cao

- Biến động giá nhà tại thị trường Hà Nội do đâu?

- Sau 11 đợt giảm giá, ngành thép sẽ tiếp tục đối mặt với những rủi ro nào?

- Lo rủi ro thanh khoản kỳ hạn, Ngân hàng Nhà nước "ghìm cương" tín dụng bất động sản

- Bất chấp giá xăng dầu giảm, giá hàng hóa vẫn ở đỉnh

- Giá cước vận tải tăng theo giá xăng dầu nhưng giảm có "độ trễ"

- Bất động sản miền Tây Nam bộ giá còn mềm vì “điểm nghẽn” giao thông

- Vốn "nghẽn mạch", giá bất động sản sẽ lao dốc đến 30%?

- Xăng dầu trở lại vị trí tâm điểm, giá cà phê nội địa tiến gần mốc kỷ lục

- TP.HCM: Mức bồi thường cao nhất gấp 35 lần giá đất do Nhà nước quy định

- Vàng trượt giá sáng đầu tuần, áp lực giảm đang lớn

- Tìm giải pháp để bịt lỗ hổng thẩm định giá

- Gỡ nút thắt trong hoạt động Thẩm định

- Việt Nam sẽ có bản đồ về giá đất đai

- "Việt Nam cần tiếp tục kiên định sự ổn định của tỷ giá"

- Nhà thầu không mặn mà dự án đầu tư công vì đơn giá nhà nước chỉ bằng hơn 30% giá thị trường

- USD tăng giá kỷ lục, doanh nghiệp vay nợ lớn bị tác động ra sao?

- Giá đồng sẽ lên mức 'cực đoan' do thiếu hụt trầm trọng nguồn cung

- Bỏ khung giá đất giúp phát triển mạnh hạ tầng

- Xăng dầu giảm sâu, taxi, xe khách, đường sắt... hạ giá cước ra sao?

- Bất động sản cuối năm 2022: Khó tăng giá, thanh khoản tiếp tục căng thẳng

- Giá xăng dầu thế giới giảm, giá trong nước tăng

- Ngân hàng Nhà nước nâng biên độ tỷ giá lên 5%

- Sau 2 năm tăng nóng, giá cước vận tải biển toàn cầu đang giảm nhanh

- TP.HCM đối thoại về kế hoạch sử dụng đất 5 năm 2021 – 2025

- TP.HCM kiến nghị được thí điểm hệ số điều chỉnh giá đất

- Đấu giá quyền sử dụng đất: Vẫn còn những khoảng trống pháp lý

- Hà Nội và TP. HCM: Giá thuê bất động sản sẽ tăng cao

- Tín dụng bị siết, thanh khoản giảm nhưng giá nhà vẫn tăng mạnh, đặc biệt phân khúc cao cấp

- Giá bán các phân khúc nhà ở cuối năm có sự điều chỉnh

- VCCI đề xuất bỏ quy định kê khai giá thiết bị y tế

- Bán nhà ở xã hội không đúng đối tượng sẽ bị thu hồi nhà và hoàn tiền cho bên mua

- Hệ số điều chỉnh giá đất tại một số thành phố tăng so với 2022

- Giá các mặt hàng thiết yếu ngày 28/12: Giá lúa gạo không có biến động

- Nhận diện thách thức, chủ động điều hành giá năm 2023

- Giá bán bất động sản du lịch tăng trung bình 12-15%

- Giá căn hộ tại TP. HCM và Hà Nội vẫn tăng

- Tăng khung giá của mức giá bán lẻ điện bình quân

- Kiểm soát biến động giá ngay từ đầu năm

- Sửa Nghị định về kinh doanh xăng dầu: Mấu chốt là xử lý cơ chế giá bán lẻ xăng dầu

- Tăng giá xăng, giảm mạnh giá dầu

- Hành vi găm hàng, nâng giá vật liệu thi công cao tốc Bắc – Nam sẽ bị xử nghiêm

- Quản lý thuế bất động sản quá dễ, dẫn đến dễ dàng lách thuế, đẩy giá đất

- Việc thẩm định giá đất còn nhiều bất cập

- Niêm yết giá đất như chứng khoán, được không?

- Thẩm định giá tài sản thanh lý (cập nhật 2023)

- Chính thức áp thuế chống bán phá giá đối với bàn, ghế gỗ nhập khẩu

- Khó phá băng bất động sản nếu giá vẫn còn cao

- Giá nhiều loại nông sản tăng mạnh sau khi Trung Quốc “mở cửa”

- Bất cập về định giá đất gây rối loạn thị trường bất động sản

- Cần hỗ trợ nhà thầu các giải pháp ứng phó với biến động giá vật liệu xây dựng

- Gỡ vướng về định giá tài sản trong tố tụng dân sự

- Giá đất theo thị trường, tính theo phương án nào?

- Cơ quan thẩm định giá đất phải độc lập với các nhóm lợi ích

- Cơ cấu hội đồng định giá đất: Không nên vừa đá bóng vừa thổi còi

- Giá thép tăng liên tiếp

- Quy trình đấu giá đất yêu cầu chặt chẽ, hết cảnh lướt cọc kiếm tiền

- Lo ngại về các đợt tăng lãi suất khiến giá dầu nối dài đà giảm

- Giá thép sẽ không tăng quá cao trong năm 2023?

- Chính phủ ban hành Nghị quyết 33 gỡ khó cho thị trường bất động sản, có nhiều giải pháp về tín dụng

- Cân nhắc có lộ trình áp dụng giá đất sát với giá thị trường

- Có nên áp dụng định giá đất theo giá thị trường?

- Khắc phục bất cập cơ chế giá phát điện dự án năng lượng tái tạo

- Thép xây dựng tăng giá nhưng chưa hết khó khăn

- Cơ chế giá điện mới sẽ khiến doanh nghiệp năng lượng tái tạo âm dòng tiền kinh doanh?

- Nhập nhèm đấu giá và đấu thầu dự án có sử dụng đất

- Hàng trăm dự án đình trệ vì 'tắc' khâu thẩm định giá đất, tháo gỡ ra sao?

- Giá thép sẽ quay đầu giảm trong quý 2, triển vọng nào cho cổ phiếu thép?

- Dự kiến bảng giá đất hiện hành được tiếp tục sử dụng đến hết năm 2025

- Góp ý Luật Đất đai (sửa đổi): Quy định về giá đất “nóng” nghị trường

- Bảo đảm minh bạch trong thẩm định giá

- Vì sao giá chung cư trung, cao cấp không giảm ngay cả trong thời kỳ trầm lắng nhất?

- Nhiều giải pháp gia tăng giá trị thủy sản

- Thẩm định giá không phải mắt xích quyết định hiệu quả đấu thầu

- Bộ Công Thương giải đáp cơ chế giá điện năng lượng tái tạo chuyển tiếp

- Giá hàng hoá bất thường, chuỗi doanh nghiệp rủi ro sẽ bị phát giác qua hệ thống phân tích hoá đơn điện tử

- Luật Giá (sửa đổi) sẽ kiểm soát giá hàng thiết yếu độc quyền, ngăn tác động tiêu cực với người tiêu dùng

- Vàng tăng giá dữ dội trước khi Fed công bố quyết định lãi suất

- UBND cấp huyện được quyết định giá đất

- Những điểm chưa hợp lý trong phân loại thẩm định viên về giá tại Dự thảo Luật Giá sửa đổi

- Phân loại thẩm định viên về giá: Kinh nghiệm quốc tế và bài học cho Việt Nam

- Sao ngành điện tăng giá vào mùa nắng nóng?

- Xóa 'đất 2 giá', định giá sát thị trường như thế nào ?

- Thị trường hàng hóa đóng cửa tuần với xu hướng giá trái chiều

- Giá xăng dầu bật tăng theo đà thế giới

- Thẩm định giá doanh nghiệp bằng phương pháp chiết khấu dòng tiền - những vấn đề đặt ra khi vận dụng ở Việt Nam

- TP.HCM: Giá bồi thường đất đang dần tiệm cận với giá thị trường

- Làm rõ trách nhiệm về điều hành giá điện, giá xăng

- Kỳ họp thứ 5, Quốc hội khóa XV: Tháo gỡ khúc mắc trong thẩm định giá, góp phần xây dựng thị trường lành mạnh

- Nhà nước phải kiểm soát được giá bán nhà ở xã hội

- Tổng trị giá xuất nhập khẩu hàng hóa của cả nước giảm

- "Điều hành giá là nghệ thuật"

- Quốc hội “chốt” 9 mặt hàng bình ổn giá

- Giá đất xác định như thế nào để không bị thất thoát là rất khó

- Triển vọng thị trường nhiên liệu sinh học chuyển dịch, giá dầu thực vật, dầu thô biến động mạnh

- Giao dịch bất động sản qua sàn không làm tăng giá bán

- Giá đất nào để dân nộp thuế?

- Giá điện và thực phẩm tăng mạnh “đẩy” CPI 6 tháng đầu năm tăng 3,29%

- Một phân khúc bất động sản trở lại đường đua, giá có dấu hiệu bật tăng

- Bất cập trong việc áp dụng phương pháp thặng dư để định giá đất ở Việt Nam

- Bước vào mùa mưa, giá thép xây dựng tiếp tục giảm

- Bộ Xây dựng: Giá giao dịch chung cư, nhà ở riêng lẻ, đất nền đều giảm

- Bất động sản vùng ven được ‘kích hoạt’ thanh khoản với giá giảm sâu

- Giá chạy trước, cổ phiếu nhóm lợi nhuận tăng trưởng tốt trong Quý 2 liệu còn hấp dẫn?

- Hàng trăm dự án đình trệ vì 'tắc' khâu thẩm định giá đất, tháo gỡ ra sao?

- Buộc giao dịch qua sàn: Giảm khai 2 giá hay đẩy môi giới thành "vua"?

- Tín hiệu đáng mừng của thị trường ô tô trong nước sau cơn "bão giảm giá" càn quét

- Thép trong nước tiếp tục giảm sâu; Giá lúa gạo ổn định, thị trường sôi động phiên đầu tuần

- Định giá bất động sản để đầu tư cần tư duy sâu và liên tục về giá trị thị trường

- Làm thế nào định giá đất sát thị trường?

- Áp dụng 'hệ số K' về giá đất có thể ‘bỏ sót’ nhiều dự án quy mô lớn?

- Đề xuất chỉ quy định 3 phương pháp định giá đất

- Giá gạo xuất khẩu sẽ tăng đến đâu?

- Kiến nghị nên loại bỏ phương pháp hệ số điều chỉnh giá đất

- Mức giảm giá bất động sản đã khá sâu, đã đến lúc nhà đầu tư nên dừng kỳ vọng “dò đáy”?

- Dầu thô duy trì mức giá cao

- Phương pháp xác định giá gói thầu mua sắm hàng hóa và cung cấp dịch vụ thuộc lĩnh vực y tế

- Giá gạo xuất khẩu cao nhất trong vòng 11 năm

- Giá khí đốt trên đà tăng vọt

- Lý do giá khí đốt tự nhiên tăng vọt trở lại

- Giá nông sản đua nhau lập kỷ lục

- Giá thép giảm mạnh xuống mức thấp nhất trong gần 3 năm

- Đề xuất quy định mới về Hội đồng thẩm định giá đất

- Giá dầu tiếp tục tăng do lo ngại về nguồn cung thắt chặt

- Xăng dầu đồng loạt tăng giá, vì sao?

- Chuyên gia bày cách định giá đất sát giá thị trường

- Giá thép liên tục giảm, doanh nghiệp vẫn miệt mài đầu tư mở rộng sản xuất

- Hết sốt giá, nhiều người vẫn chuộng mua nhà trong ngõ giá chục tỉ đồng/căn

- Chính sách giá sàn cảng biển tác động gì tới thị trường?

- Giá hàng hóa nguyên liệu đồng loạt tăng tích cực

- Nhiên liệu tăng giá, thiếu bạn thuyền, ngư dân lo lắng

- "Điểm trũng" giá bất động sản tại 4 thành phố lớn của Quảng Ninh

- Xem xét nâng giá dịch vụ cảng biển

- Khó khăn của thị trường bất động sản có thể kéo dài đến quý 3/2024

- Giá nông sản bật tăng mạnh do lo ngại về El Nino ở Nam bán cầu

- Diễn biến giá nhà đất hai huyện sắp lên quận ở Hà Nội

- Giá hàng hóa nguyên liệu đang trên đà hồi phục?

- Giá dầu cao nhất 2 tuần do căng thẳng Trung Đông và loạt yếu tố cung cầu

- Trước 1/7/2024 sẽ thay đổi toàn bộ hệ thống chuẩn mực về thẩm định giá

- Doanh nghiệp “ngồi trên lửa” vì giá thuê đất

- Giá dầu trượt dốc kéo chỉ số hàng hóa suy yếu

- Thị trường bất động sản trầm lắng, ít người quan tâm mua đất đấu giá

- Hầu hết mặt hàng tiêu dùng nhanh đều tăng giá

- Xây dựng đô thị nén, phát huy tối đa giá trị đất đai

- Một tuyến đường ở TPHCM giá thuê đắt thứ 13 thế giới

- Rõ điều kiện để “áp” phương pháp định giá đất

- Giá xăng dầu đồng loạt giảm theo đà thế giới

- Giá nhà chung cư đang ở mức rất cao

- Tăng giá “đầu ra” hay giảm “đầu vào”?

- Đề xuất quy định mới về giá tính thuế giá trị gia tăng

- Hàng hóa nguyên liệu thế giới đồng loạt tăng giá

- Lường rủi ro, "Xốc" lại hoạt động thẩm định giá

- Giá nhà ở xã hội tăng vọt trong tháng cận Tết

- Lo lắng khi giá chung cư tăng nóng dịp gần tết

- Giá cả hàng hóa Tết bình ổn trong tầm kiểm soát

- Sắc xanh áp đảo trên bảng giá hàng hóa nguyên liệu thế giới

- Giá thép hôm nay 23/2: Xuất khẩu thép của Việt Nam tăng tháng thứ 4 liên tiếp

- Thẩm định lại giá đất dự án ZeitGeist City Nhà Bè

- TPHCM: Tiếp tục đưa 'đất vàng' lên sàn đấu giá

- Giá nhiều hàng hóa nguyên liệu lên mức đỉnh

- Áp lực tỷ giá vẫn hiện hữu nhưng không đáng ngại

- Giá cà phê cao nhất mọi thời đại

- Từ 1/7/2024, giá đất theo thị trường sẽ được xác định như thế nào?

- Thẻ thẩm định viên về giá sắp được cấp thành 2 loại riêng biệt

- Mới nhất về giá thu thuế sử dụng đất nông nghiệp

- Kiến nghị ban hành quy định về thẩm định, định giá công nghệ

- Giá chung cư liên tục tăng suốt một thập kỷ, bất chấp thị trường biến động

- Hội thảo Thẩm định giá thường niên năm 2023: “Phát triển nguồn nhân lực chất lượng cao trong hoạt động thẩm định giá và quản trị tài sản tại Việt Nam”

- Động lực thúc đẩy thị trường bất động sản năm 2024

- Giá đất tăng sẽ kéo giá bất động sản sơ cấp và thứ cấp tăng theo khi Luật Đất đai 2024 có hiệu lực?

- Giá nhà tăng cao, nhu cầu tìm kiếm bất động sản tháng 4 trầm lắng

- Đất nền sắp bước sang chu kỳ tăng giá mới, khu vực nào đang được nhà đầu tư "săn đón"?

- Nghệ An ban hành hệ số điều chỉnh giá đất năm 2024

- Giá bất động sản khó giảm khi Luật Đất đai 2024 có hiệu lực

- Bộ Tài chính ban hành các chuẩn mực thẩm định giá

- Quy định mới về đào tạo, cập nhật kiến thức thẩm định giá

- Hoàn thiện Dự thảo Nghị định quy định về giá đất

- Loạt quy định mới về định giá đất

- Thanh khoản suy kiệt, cổ phiếu giảm giá áp đảo

- Giá dầu giảm xuống đáy trong hai tháng

- Chặn mua bán nhà đất “2 giá”, hết thời thổi giá bất động sản

- Thị trường đang rất rẻ, định giá nhiều nhóm ngành hấp dẫn như Ngân hàng, Bất động sản

- Bốn phương án giá đất của TP.HCM

- Giá thuê nhà xưởng phía Nam giảm nhẹ

- Hội đồng Thẩm định bảng giá đất TP.HCM thông tin nhiều nội dung mới

- Hơn 250 bài tham dự cuộc thi viết “Thẩm định giá Việt Nam vì sự phát triển kinh tế - xã hội của đất nước"

- Chặn “cò thổi giá”, nâng chất cho thẩm định giá đất

- TPHCM: Bảng giá đất mới vẫn là ẩn số

- Hà Nội siết chặt đấu giá đất, đảm bảo minh bạch

- Bảng giá đất tăng, tiền sử dụng cao vọt

- Đất nhận thừa kế có được làm thủ tục xác định lại diện tích đất ở?

- Đã có thông báo thu hồi đất, có được mua bán nữa không?

- Nông nghiệp, nông thôn hưởng lợi gì từ Luật Đất đai mới?

- Có cấp Giấy chứng nhận cho đất sử dụng sai mục đích?

- Lớp nhà đầu tư F0 bắt đầu "đi săn" đất nền

- Ai đứng sau hàng chục kho, bãi trái phép trên đất nông nghiệp?

- Sở đề xuất không trả lại tiền đất chênh lệch đã nộp, doanh nghiệp nói ‘không công bằng’

- TPHCM ban hành quyết định cho thuê đất đối với thửa đất công nhỏ hẹp

- CII sắp có 9 lô đất diện tích 9,6ha tại Thủ Thiêm với giá đất của 10 năm về trước

- Giá đất tăng mạnh tại trung tâm hành chính các tỉnh mới sau sáp nhập

- Chính thức bãi bỏ quy định của Chính phủ về khung giá đất

- Bộ Nông nghiệp và Môi trường trả lời về việc chuyển đất trồng cây lâu năm thành đất ở

- HoREA đề nghị sửa quy định về tiền sử dụng đất trong dự thảo nghị định

- Bộ Nông nghiệp và Môi trường trả lời về quy định cấp sổ đỏ lần đầu trên đất không giấy tờ

- Giao đất tái định cư, xác định giá đất thế nào?

- 7 Quy tắc đàm phán không nên

- 4 YẾU TỐ KHIẾN THỊ TRƯỜNG ĐỊA

- Điều chỉnh quy hoặc vùng

Dịch vụ

Giới thiệu chung

5 1 năm trước

Đối tượng thẩm định

5 1 năm trước

Phương pháp thẩm định

5 1 năm trước

Giới thiệu chung

5 1 năm trước

Đối tượng thẩm định

5 1 năm trước

Phương pháp thẩm định

5 1 năm trước

Giới thiệu chung

5 1 năm trước

Đối tượng thẩm định

5 1 năm trước

Phương pháp thẩm định

5 1 năm trước

Giới thiệu chung

5 1 năm trước

Đối tượng thẩm định

5 1 năm trước

Phương pháp thẩm định

5 1 năm trước

Giới thiệu chung

5 1 năm trước

@2020 Công ty TNHH Tư vấn và Thẩm định giá Phương Nam.Thiết kế website AHT

- Công ty TNHH Tư vấn và Thẩm định giá Phương Nam

- Công ty TNHH Tư vấn và Thẩm định giá Phương Nam

- (028) 6682 9775

- http://pnvc.vn/